426以来的反弹气势如虹,据Wind统计,726只权益基金收复失地,357只基金涨幅超过40%。一个小型调查中,32%的基民已经回本甚至有所浮盈,而25%的基民还在深套中,渴望着接力上涨。

踏空的基民不屑中略带惋惜:“我还没上车啊,说好的回调呢?等着瞧吧。”

这一刻,人类的悲欢并不相通。

踩踏式下跌、逼空式上涨,如此的宽幅震荡令人措手不及,说不清理性和情绪哪一个占了上风。

我们可以精确计算城市的距离、山川的海拔甚至行星的坐标,却只能模糊感知投资的温度,还常常被投资中的数学题迷惑。

收益从100%回落到50%

是腰斩了吗?

今年,很多基民看着自己的基金累计收益率从100%跌到50%,乍一看腰斩了,其实不是。

假设100%收益率对应的净值是2元,50%对应的是1.5元。

(1.5-2)/2=-25%

其实只跌了25%。

但从盈利数额来讲,的确是腰斩了。假设100%收益率对应的收益是100元,50%对应的收益则是50元,盈利折半。

反过来说,从50%涨到100%,盈利翻番,涨幅只需要33%。

(2-1.5)/1.5=33%

这是因为,复利是把双刃剑,不仅放大盈利,也会放大损失,形成“复亏”。这给我们的启示是:防守与进攻同样重要。

然而权益投资的波动不可避免,滚雪球的雪坡从不平坦,坑坑洼洼才是常态。但这不妨碍长期复利目标的实现,只要不出现致命亏损,积小胜为大胜,依然能在长跑中胜出。

收益427%和263%的基金

到底差多少?

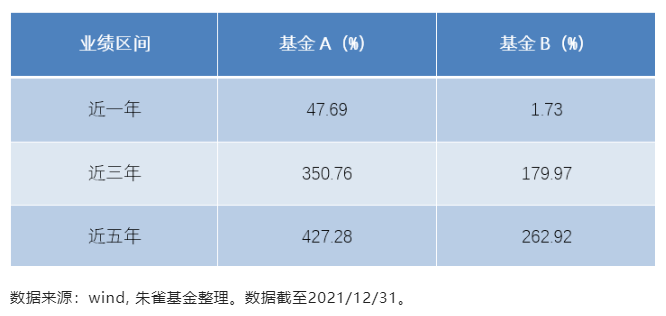

两位基金经理,管理年限都在5年以上,截至2021年底,近五年累计收益分别是427%和263%,假设初始资金是100万元,收益则相差了164万元。

对比近三年、近一年的收益,似乎也高下立判。

但是,在2021年之前,这两只基金走势相仿,同样优秀。也就是从2021年开始出现了分化,A基金上涨了45%,B基金微跌0.7%,在复利作用下,结果天差地别。

这能说明两位基金经理的能力悬殊吗?2021年并不是世界末日,地球依然在转动,比赛依然在继续,谁是最终的赢家不得而知。

如果仅凭一个中场比分就选边站,未免太过短视。

50%的胜率,依然可能输光

假设赌博输赢的概率都是 50%,那么赌博的人为什么还是会倾家荡产而不是收益均衡?

乍一看新奇,其实很好理解。首先,输赢是随机出现的,而不是输/赢/输/赢这样有序出现,这就意味着,可能会遭遇一连串“输”的攻击。其次,赌客的筹码是有限的,一旦输光就要离场,50%的概率便没有意义了。

这就揭示了另一个规律——大数定律。“当实验次数足够多时,事件发生的频率无限接近事件发生的概率。”假设实验的次数有限,又遭遇了小概率事件的暴击,出局几乎是无可避免的。

这也是为什么,价值投资强调安全边际。与孟子“君子不立危墙之下”的智慧不谋而合,查理芒格说:“如果知道我会死在哪里,那我将永远不去那个地方”。

不犯致命的错误,确保一直在场上,才能重复实验,形成大数定律。现在已然衰朽者,将来可能重放异彩。

每种策略都有适用性,没有一种策略可以适应全部的市场风格。长期有效的策略难免短期失效,只要逻辑依然成立,就不应摇摆不定。

如何将93%的胜率,变成50%?

《随机漫步的傻瓜》中举过一个有趣的案例:一位非常擅长投资的牙医,他的长期年化收益率高达15%,每年的波动性10%。通过换算,他在任何一年赚钱的概率为93%,这是一个非常优秀的业绩。

但是随着统计区间逐渐缩小,他赚钱的概率也在变小,在任何一秒赚到钱的概率只有50%。在极短的统计区间内,他的盈亏概率基本一致,优势荡然无存。

但是这位牙医不这么想。在情绪煎熬下,一有损失,屏幕跳出红字,他便心痛不已。赚钱的时候,他觉得身心愉快,但是快乐的程度比不上赔钱时痛苦的程度。每一天结束时,这位牙医的情绪总是筋疲力尽。

由于每分钟检视投资组合的表现,所以假设一天观察8个小时,每天他会有241分钟心情愉快,239分钟不愉快,一年分别是60688分钟愉快和60271分钟不愉快。

如果再考虑不愉快的程度大于愉快的程度,那么这位牙医以很高的频率检视投资组合的表现,反而给自己制造了很大的情绪赤字。

塔勒布解释,如果在很短的统计区间内观察投资组合的业绩,我们观察到的是变异性,而不是收益率。

在A股中也是一样,如果你的投资时间过短,这时候的收益率是充满随机性的,即使时间拉长到一年,决定你收益率高低的,可能大概率也是运气。

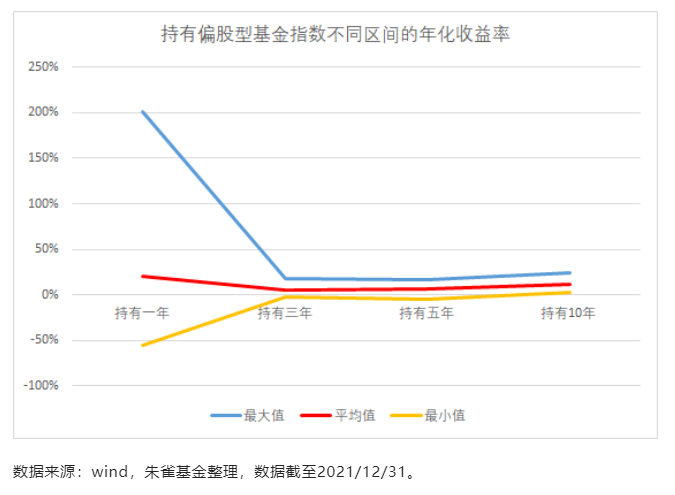

我们做了一个测算,统计了偏股型基金指数在不同持有期下的年化收益率。如果你只持有一年,历史上你可能获得的最高年化收益率超过200%,但遇到不好的年份,也有可能会亏55%以上,损失超一半的本金。

但是,随着时间推移,最大值跟最小值之间的极差会逐渐收敛,最终收敛到接近它的均值状态。也就是说,随着时间推移,我们获得一个稳定投资回报的概率会越来越高。

补仓和躺平,收益差多少?

假设以2元的价格买入1万元基金A,当净值跌到1元时,再买1万元,你的成本是多少?

1.5元吗?不对,是1.33元。

这时,离回本还有多远呢?

基金A只要上涨33%,就可以回本了。如果什么也不做,基金A则需要上涨100%才能回本。

如果将1万元分批买入,这便是定投了。在下跌的市场中,通过分批买入来降低建仓成本,从而在基金反弹时,也能更早回本,画出微笑曲线。

不过,长时间定投也会产生钝化效应。随着本金积累到一定体量,小额定投相对于本金的比例越来越小,分摊成本的效果也逐渐削弱。

定投更重要的意义在于提供了一种心理优势,能够帮助克服惰性和焦虑,而时间才是积累财富的关键。

马克吐温说,世界上有三种谎言:谎言、该死的谎言和统计数据。数据本身没有正义与邪恶,但数据往往只揭晓了真相的一隅,完整的故事等待人们去发掘。

免责声明:本文转载自朱雀基金,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。