一、股票市场中性对冲基金的概念

股票市场中性对冲基金,是指通过同时构建多头和空头头寸中性化市场风险,以期望获得绝对收益的一类对冲基金。而与股票多空仓策略不同,股票市场中性对冲基金要求投资组合的Beta值近似为零。股票市场中性对冲基金的运作过程较为复杂,基金经理必须构建严谨的投资组合风险对冲模型进行估算,以保证其多头头寸和空头头寸的风险敞口相等。

二、国内股票市场对冲基金的现状

据好买基金研究中心不完全统计,国内明显采取市场中性策略的私募有民森与朱雀。这几只基金均是以“因子分析法”进行选股,随后做空股指期货来对冲系统性风险。

民森的几只市场中性基金选股的范围仅限于沪深300的指标股,选股完全依照模型,并且每只股票的占比都是非常低。在对冲方面,民森采用的是β完全对冲的方式。朱雀的市场中性基金则由中欧国际工商学院的会计学教授丁远负责投资运作。朱雀的策略主要是通过财务指标的数量化方式来进行,并且对被选股票的财务报表进行甄别来构建股票现货组合。朱雀也利用股指期货来对冲股票现货全部组合的市值,从而对冲系统性风险,和民森做法不同的是,朱雀采用的是等市值对冲而非Beta完全对冲,在持有的股票现货组合β不为1的情况下,朱雀的对冲策略仍然会暴露出部分市场风险。

从这几只市场中性基金的运作情况看,基本做到了与股市的低相关性,但赚取的绝对收益也较少。民森投资的3只市场中性产品均没有跑赢银行定期存款,朱雀的市场中性产品目前仍存在小幅亏损。

|

市场中性私募基金的业绩表现(非结构化) |

|||||||||

|

基金名称 |

最新 |

近1月 |

近3月 |

近6月 |

成立以来 |

||||

|

绝对 |

相对 |

绝对 |

相对 |

绝对 |

相对 |

绝对 |

相对 |

||

|

民晟A号 |

1.0069 |

-0.91% |

5.54% |

-1.58% |

9.85% |

0.25% |

16.24% |

0.59% |

23.15% |

|

民晟B号 |

1.0066 |

-0.90% |

5.55% |

-1.57% |

9.86% |

0.23% |

16.22% |

0.57% |

23.13% |

|

民晟C号 |

1.0068 |

-0.91% |

5.54% |

-1.58% |

9.85% |

0.25% |

16.24% |

0.59% |

23.15% |

|

朱雀丁远指数中性 |

99.21 |

-0.67% |

4.93% |

-2.01% |

6.79% |

-0.58% |

13.79% |

-0.79% |

23.08% |

|

平均表现 |

|

-0.85% |

5.39% |

-1.68% |

9.09% |

0.04% |

15.62% |

0.24% |

23.13% |

数据来源:好买基金研究中心;数据截止日2011年11月30日

三、主要投资策略

运作股票市场中性策略的基金经理认为,传统的单向做多策略由于暴露在较大的系统性风险中,只能够获得相对收益,而无法获得稳定的绝对收益。市场中性策略通过在做多一部分股票的同时,做空另一部分股票或股指期货,从而将市场的系统性风险(Beta)降低到接近零的水平,基金绝对收益的获取完全依靠Alpha。

由于构建中性的投资组合需要涉及大量的计算,股票市场中性对冲基金通常需要借助复杂的计算机程序,来保证投资组合的Beta中性。股票市场中性对冲基金获得绝对收益的关键在于基金经理的选股能力。在海外,相对于采用传统价值投资策略的基金经理,运作市场中性策略的基金经理需要考虑更多的方面,他们不仅需要甄别出价值被低估的潜力股,也需要挑选公司财务状况较差或价值被高估的,可以被用来卖空的股票。而在国内,由于股票的卖空仍然存在诸多限制,国内的股票市场中性对冲基金多数仅仅是采用做空股指期货来对冲系统性风险。股票市场中性对冲基金多数使用“因子分析法”进行选股,将宏观经济、行业特点、财务指标甚至价格走势特征,抽象成一个个细分的“因子”,通过对这些“因子”的综合分析来做投资决策。

四、全球股票市场中性对冲基金的风险收益特征

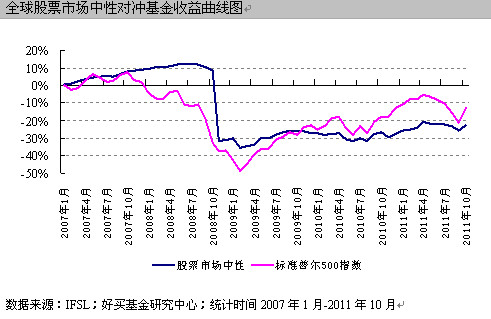

全球股票市场中性对冲基金与传统投资工具之间并没有稳定的相关关系。统计显示,股票市场中性对冲基金的收益率与基准股票指数相关性较小。可见股票市场中性对冲基金是机构投资者极好的分散化投资工具。

|

全球股票市场中性对冲基金与主要指数相关系数 |

|||

|

相关性 |

股票市场中性 |

标准普尔500指数 |

道琼斯世界指数 |

|

对冲基金指数 |

0.30 |

0.55 |

0.57 |

|

标准普尔500指数 |

0.29 |

1 |

0.96 |

|

道琼斯世界指数 |

0.29 |

0.96 |

1 |

数据来源:Hedge index;好买基金研究中心;统计时间1994年1月-2011年10月

全球股票市场中性对冲基金的波动性小于主要基准指数,但在2008年的金融危机中,股票市场中性对冲基金经历了一次较大幅度的下跌,导致最差月份,此策略类别的平均收益率为-40.45%。综合来看,由于2008年金融危机大跌的影响,股票市场中性对冲基金的风险收益特征差于标准普尔500指数,但仍好于道琼斯世界指数。

|

全球股票市场中性对冲基金收益及风险特征 |

|||

|

统计数字 |

股票市场中性 |

标准普尔500指数 |

道琼斯世界指数 |

|

平均每月收益 |

0.73% |

0.47% |

|

|

最佳月份收益 |

3.66% |

10.93% |

11.77% |

|

最差月份收益 |

-40.45% |

-16.79% |

-19.96% |

|

平均月标准差 |

3.02% |

4.55% |

4.66% |

|

平均年标准差 |

10.46% |

15.76% |

16.14% |

|

夏普比率 |

0.18 |

0.29 |

0.07 |

数据来源:Hedge index;好买基金研究中心;统计时间1994年1月-2011年10月

金融危机导致股票市场中性对冲基金平均出现超过40%的单月大跌,大跌主要有三个方面的原因:一方面是市场极度恐慌氛围下,一些对冲基金为了应付流动性危机,只能退出市场,导致市场失效,价格出现较大扭曲,价格的扭曲又使得对冲基金出现更大的亏损,杠杆运作的股票市场中性对冲基金为了能够偿付保证金,只能清仓投资组合,引起整个市场的恶性循环;另一方面,美国政府在金融危机中临时出台卖空禁令,卖空禁令的出台使得金融类股票短期出现急剧反弹,多家禁令出台前卖空金融类股票的市场中性对冲基金无法在快速波动的市场中平仓,从而导致一批对冲基金破产;此外,麦道夫骗局被揭穿,由于麦道夫的投资公司被归为市场中性策略一类,并且规模巨大,麦道夫投资公司的破产,使得市场中性策略的平均收益出现较大的下滑。

数据来源:IFSL;好买基金研究中心;统计时间2007年1月-2011年10月

五、全球股票市场中性策略与其他策略的比较

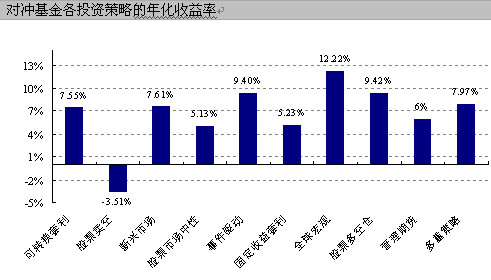

在各种策略类型的对冲基金中,股票市场中性对冲基金的平均年化收益率,在各投资策略类别中处于较低水平,表现仅略好于股票卖空策略。

数据来源:IFSL;好买基金研究中心;统计时间1994年1月-2011年10月

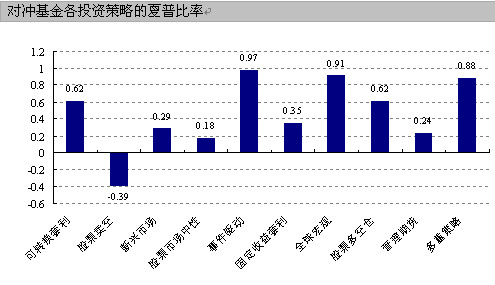

从考虑风险因素之后的夏普比率上分析,股票市场中性对冲基金的夏普比率,在各投资策略类别中也处于较低水平,表现也仅略好于股票卖空策略。

数据来源:IFSL;好买基金研究中心;统计时间1994年1月-2011年10月

六、股票市场中性对冲基金的投资要点

海外历史数据表明,平稳的市场环境,如震荡盘整、震荡盘升、震荡盘跌的情形下,股票市场中性策略会有较好的表现。而在市场出现非理性的大起大落时,股价更易脱离其价值本身,中性策略就反而抑制了收益。尤其是在快速地恐慌性暴跌的市场中,股票价格受到极度扭曲,股票市场中性策略短期内可能会出现大幅亏损。因此如果遭遇股票市场剧烈的非理性下跌,投资者需要密切关注这类对冲基金的表现,以免承担过高的资金损失。

另一方面,由于股票市场中性对冲基金与主要基准指数相关性较低,投资者在投资股票市场中性对冲基金时,可以同时投资于其他策略类别的对冲基金,以构建投资组合,从而平滑收益曲线的波动率,在获取平均回报率的同时,降低投资风险。