市场回顾

1. 基础市场

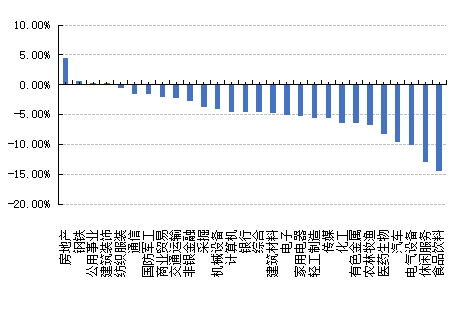

上周,沪深两市双双收跌。截止收盘,上证综指收于3509.08点,跌187.09点,跌幅为5.06%;深成指收于14507.45点,跌1315.66点,跌幅为8.31%;沪深300收于5336.76点,跌442.08点,跌幅为7.65%;创业板收于2914.11点,跌371.42点,跌幅为11.30%。两市成交52198.59亿元。总体而言,小盘股强于大盘股。中证100下跌7.71%,中证500下跌5.06%。28个申万一级行业中有4个行业上涨。其中,房地产、钢铁、公用事业表现居前,涨跌幅分别为4.44%、0.69%、0.24%,电气设备、休闲服务、食品饮料表现居后,涨跌幅分别为-10.11%、-12.90%、-14.30%。

上周,中债银行间债券总净价指数上涨0.05个百分点。

上周,欧美主要市场普遍下跌,其中,道指下跌1.78%,标普500下跌2.45%;道琼斯欧洲50 下跌2.57%。亚太主要市场普遍下跌,其中,恒生指数下跌5.43%,日经225指数下跌3.50%。

数据来源:Wind、好买基金研究中心,海外数据截止2021-2-26

数据来源:好买基金研究中心,数据截止2021-2-26

上周焦点

1、全球货物贸易量从低谷开始反弹,但反弹趋势在2021 年第一季度或将无法维持。

世贸组织发布《货物贸易晴雨表》报告称,2020 年上半年货物贸易大幅下滑之后,自第三季度开始,受亚洲出口提升以及北美、欧洲进口增加拉动,全球货物贸易量从低谷开始反弹,但反弹趋势在2021 年第一季度或将无法维持。

欧元区2 月制造业PMI 初值为57.7,预期54.3,前值54.8;服务业PMI 初值为44.7,预期45.9,前值45.4;综合PMI 初值为48.1,预期48,前值47.8。

欧元区2020 年12 月季调后经常帐盈余370 亿欧元,前值盈余246 亿欧元;未季调经常帐盈余519 亿欧元,前值盈余268 亿欧元。

英国2 月制造业PMI 为54.9,预期53.2,前值54.1;服务业PMI 为49.7,预期41,前值39.5;综合PMI 为49.8,预期42.2,前值41.2。

英国1 月季调后零售销售同比降5.9%,预期降1.3%,前值升2.9%;环比降8.2%,预期降2.5%,前值升0.3%;季调后核心零售销售同比降3.8%,预期升2.2%,前值升6.4%;环比降8.8%,预期降2.6%,前值升0.4%。

2、港股印花税8月1日起上调:没有B计划,只为增加财政收入

2月25日,就2021年-2022年《财政预算案》,香港政府财经事务及库务局召开记者会,局长许正宇表示,上调股票印花税将于8月1日实施,政府并无其他方案。

香港特区政府财政司司长陈茂波2月24日在发表新年度《财政预算案》时提到,为增加特区政府收入,计划上调股票印花税税率,由目前买卖双方按交易金额各付0.1%,提高至0.13%。

许正宇在今日举行的记者会上指出,对于一个金融市场来说,政策的确定性非常重要。印花税上调目标清晰,目前计划8月1日实施,没有“Plan B”。许正宇还强调,上调印花税的目的只是为了增加财政收入,没有其他方面的考虑。

3、美国众议院通过1.9万亿美元疫情经济刺激计划

当地时间2月27日凌晨,以微弱优势控制众议院的民主党人投票通过了1.9万亿美元新一轮经济救助计划。下一步将由参议院审议。

这项由美国总统拜登提出的总额达1.9万亿美元的新一轮经济救助计划,旨在为受新冠疫情影响的美国家庭和企业提供财政支持。其中包括直接向符合条件的美国人支付1400美元的补助金,为符合条件的失业者提供每周400美元的失业救济金。

好买观点

1、 股票型基金投资策略

股票观点:

(1)市场方面呈现”指数“式下跌:与节前”股灾“式上涨,少数个股的牛市不同,A股前期机构重仓的“热门股”成为调整重灾区,Wind茅指数周跌幅超过12%,主动偏股型基金本周收益率中位数为-8.6%,显著差于中证1000的-3.1%及全部A股中位数(-0.6%)。

(2)美债实际利率“加速”上行触发大幅波动:美债10年期国债收益率自去年8月已触底回升,而近期上涨斜率陡峭,值得注意的是此次推升来核心变量是实际利率而非通胀再起,反映着这市场对经济复苏的乐观预期快速上行,对长久期资产进行快速挤压,引发了部分热门股的急跌。

(3)风格再平衡,而不是牛熊的转换:从市场结构上看,贴现率下行驱动的牛市逻辑在遭受冲击,市场局部承压,但与此前市场顶部不同的是,当前仅是局部过热而非全局,仍然有不少板块具备较高的隐含收益率。

(4)关注风格切换之下的价值之锚的迁移:16年以来,DCF模型是核心交易逻辑,目标市值法在流动性宽松背景下被极致演绎,而当前估值溢价和利率上行矛盾突出,市场开始寻求“分子端”的保护,估值体系会愈加侧重 PEG 和 PB-ROE。

2、债券型基金投资策略

上周中债总财富指数收于197.8679,较前周上涨0.04%;中债国债总财富指数收于195.09较前周下跌0.05%,中债金融债总财富指数收于202.0598,较前周上涨0.12%;中债企业债总财富指数收于198.2893,较前周上涨0.10%;中债短融总财富指数收于183.2267,较前周上涨0.08%。(数据来源:Wind)

中债银行间固定利率国债到期收益率曲线显示,一年期国债收益率为2.60%,下行4.76个基点,十年期国债收益率为3.28%,上行2.20个基点;银行间一年期AAA级企业债收益率下行3.12个基点,银行间三年期AAA级企业债收益率下行5.68个基点,5年期AAA级企业债收益率下行4.30个基点,分别为3.16%、3.67%和3.81%,一年期AA级企业债收益率下行7.12个基点,三年期AA级企业债收益率下行2.69个基点,5年期AA级企业债收益率下行4.30个基点,分别为3.74%、4.36%和4.52%。(数据来源:Wind)

资金面:Wind数据显示,本周央行公开市场累计进行了4800亿逆回购操作,本周共有3840亿元逆回购到期,因此本周净投放960亿元。下周(2月7日至2月13日)共有2800亿逆回购到期,分别是8日和10日各有1000亿到期,而9日还有800亿到期,节前央行是否还会有大额资金投放操作,值得期待。资金面方面,2月4日央行公开市场开启跨春节资金投放,虽然14天逆回购操作只是对冲了当日到期量,但银行间市场资金面依旧相对平衡,跨节资金供需稳定利率也保持较低水平。需要注意的是,DR007开盘价升至2.32%,较通常的2.20%高12bp。货币市场方面:2月5日,R001加权平均利率为1.8911%,较上周跌469.72个基点;R007加权平均利率为2.2996%,较上周跌209.34个基点;R014加权平均利率为2.9178%,较上周跌191.9个基点;R1M加权平均利率为2.9925%,较上周跌67.18个基点。2月5日,shibor隔夜为1.909%,较上周跌137.3个基点;shibor1周为2.338%,较上周跌73.3个基点;shibor2周为2.877%,较上周跌92.1个基点;shibor3月为2.779%,较上周涨1.4个基点。本期内银行间质押式回购日均成交量为35922.73亿元;较上周增加4385.74亿元。本期内银行间质押式回购利率为2.1781%,较上周跌338.32个基点。(数据来源:Wind)

经济面/政策面:本周(2月22日-2月26日)央行公开市场有900亿元逆回购到期,累计进行700亿元逆回购,因此本周净回笼200亿元;下周(3月1日-3月5日)央行公开市场将有800亿元逆回购到期,无正回购和央票等到期。2月25日,央行还公告,为提高银行永续债的市场流动性,支持银行发行永续债补充资本,2021年2月25日(周四)开展2021年第二期央行票据互换(CBS)操作。本期操作量为50亿元,期限3个月。2月26日,R001加权平均利率为2.2122%,较上周涨77.03个基点;R007加权平均利率为2.3667%,较上周涨32.23个基点;R014加权平均利率为2.466%,较上周涨23.08个基点;R1M加权平均利率为3.3959%,较上周涨64.59个基点。2月26日,shibor隔夜为2.092%,较上周涨63.5个基点;shibor1周为2.214%,较上周涨25个基点;shibor2周为2.328%,较上周涨5.6个基点;shibor3月为2.833%,较上周涨0.1个基点。本期内银行间质押式回购日均成交量为34085.85亿元;较上周增加6122.18亿元。本期内银行间质押式回购利率为2.245%,较上周涨74.72个基点。(数据来源:Wind)

债市观点:本周(1月29日~2月5日)央行公开市场净投放资金达到960亿元,随着税期和月末时点的过去,加之央行货币操作实施净投放,资金利率从上周高点大幅回落,市场流动性重回合理宽松状态。从中国指数研究院公布的最新房价数据看,1月份全国百城样本住宅平均价格录得15853元/平方米,环比涨幅0.37%,较上年同期上涨3.56%,虽然一线城市局部房价过热,但一、二、三线城市总体房价和增幅较为平稳。而随着国内疫情得到基本控制,经济基本面持续修复,监管部门再次对地产融资政策收紧,继提出房地产企业融资“三道红线”之后,又发布了房地产贷款集中度管理制度,同时限定了金融机构的房地产贷款和个人购房贷款比率,以降低房地产企业有息债务增速,提高金融体系韧性和稳健性。短期流动性看,资金最紧的时候已经过去,近期央行也开始进行跨年资金的投放,在春节前最后几天,市场流动性预计将保持合理充裕。但从信用角度而言,在稳杠杆、防风险险背景下,今年信用将大概率出现收敛,对于债券市场有望利好利率债和高等级信用债。

3、QDII基金投资策略

货币政策方面,近期美联储与欧央行官员表态延续鸽派。美联储官员重申货币政策对经济的充分支持,并表示目前讨论缩减资产购买规模为时过早;而欧央行则持续表示宽松立场。预计上半年美欧央行均将延续宽松以支持经济修复,美联储虽有年末开始讨论缩减资产购买规模的风险,但短期内仍可延续宽松;欧央行受到欧元汇率过高对经济修复的冲击,或将进一步放松货币政策。

财政政策方面,在“预算和解(BudgetReconciliation)”程序下1.9万亿财政刺激计划有望于2月末前后落地。预算和解程序可帮助民主党绕过冗长辩论程序,为1.9万亿法案落地铺平道路。据彭博报道,众议院计划于2月26日对1.9万亿刺激计划进行表决,届时刺激法案有望落地。

在疫苗顺利推进、疫情有效控制财政货币延续宽松的背景下,美欧经济修复预期大幅提升。

而投资人所担心的信用风险,从当前美国工业、能源、可选消费等行业的CDS(credit default swap)来看,当前市场在交易的违约率基本已经回到疫情前水平,处于较低水平。这也意味着当前市场预期乐观,美债的信用风险整体可控。最坏的时候可能已经过去。整体而言,美国高收益债估值相对合理,预期信用风险可控,预期波动较小,投资人可适当进行配置。

免责条款:

本报告中的信息均来源于公开可获得资料,好买基金研究中心力求可靠,但对这些信息的准确性及完整性不做任何保证,获得报告的人士据此做出投资决策,应自行承担投资风险。本报告不对特定基金产品的价值和收益作出实质性判断和保证,亦不表明投资没有风险。本报告不构成针对个人的投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。客户应考虑本报告中的任何意见或建议是否符合其特定状况。本报告仅向特定客户及伙伴传送,任何引用、转载以及向第三方传播的行为请预先通知好买,并请在引用、转载以及向第三方传播中注明出处。