一、 市场回顾

1、基础市场

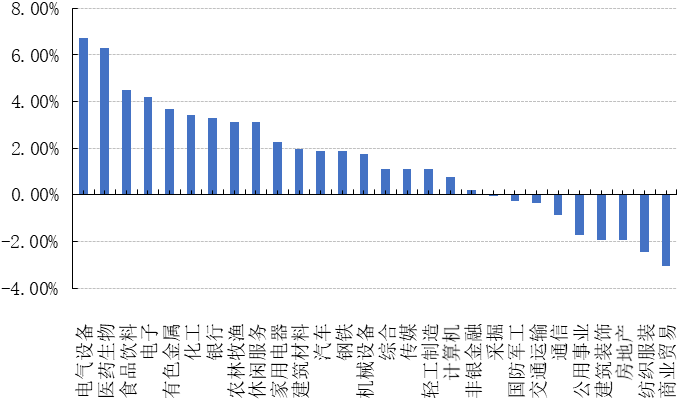

上周,沪深两市双双收涨。截止收盘,上证综指收于3474.17点,涨47.55点,涨幅为1.39%;深成指收于14351.86点,涨631.11点,涨幅为4.60%;沪深300收于5135.45点,涨169.27点,涨幅为3.41%;创业板收于2994.49点,涨211.11点,涨幅为7.58%。两市成交39702.17亿元。总体而言,大盘股强于小盘股。中证100上涨3.32%,中证500上涨1.94%。28个申万一级行业中有19个行业上涨。其中,电气设备、医药生物、食品饮料表现居前,涨跌幅分别为6.71%、6.29%、4.48%,房地产、纺织服装、商业贸易表现居后,涨跌幅分别为-1.94%、-2.47%、-3.05%。

上周,中债银行间债券总净价指数上涨0.09个百分点。

上周,欧美主要市场普遍下跌,其中,道指下跌0.46%,标普500下跌0.13%;道琼斯欧洲50 下跌0.60%。亚太主要市场涨跌不一,其中,恒生指数上涨0.38%,日经225指数下跌2.23%。

数据来源:Wind、好买基金研究中心,海外数据截止2021-4-23

上周申万一级行业涨跌幅

数据来源:好买基金研究中心,数据截止2021-4-23

2、 基金市场

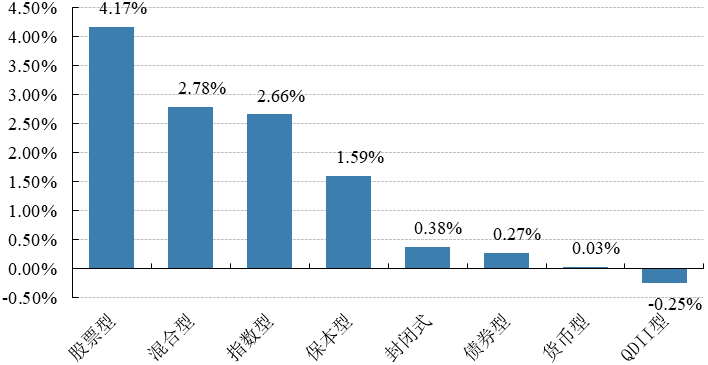

上周,国内基金涨跌不一,其中股票型基金涨幅最大为4.17%,其次为指数型和混合型基金,跌幅分别为2.66%和2.78%。跌幅最大的是QDII型基金,跌幅为0.25%。

上周各类基金平均净值涨跌幅

数据来源:好买基金研究中心,数据截止2021-4-16

上周,权益类基金表现较好的宝盈医疗健康沪港深和中欧医疗创新A等;混合型基金表现较好的是中信建投医改和金鹰民族新兴等;封闭式基金表现较好的是九泰锐丰定增和九泰锐智定增等;QDII式基金表现较好的是汇添富全球医疗人民币和南方香港成长等;指数型表现较好的是华安创业板50ETF(详细,购买)和广发中证医疗等;债券型表现较好的是财通收益增强A和金信民旺C等;货币型表现较好的是广发理财7天A和国金及第七天理财等。

二、上周焦点

1、欧央行4月议息会议点评

欧央行4月会议按兵不动,唱淡市场缩减预期。会议主要内容有4点:1.重新阐述保持关键利率不变,即主要再融资操作利率维持在0%、边际借贷便利利率维持0.25%水平和存款便利利率保持-0.5%不变;2.表示“二季度PEPP的购债速度将继续较年初明显加快”,继续推进总量为1.85万亿欧元的PEPP(大流行资产购买紧急计划),资产净购买周期至少延续至2022年3月,本息再投资时间至少持续到2023年底,若未来金融状况转好,PEPP的购债额度并不需要用尽;3.继续以再融资操作提供充足流动性,用TLTRO III(定向长期再融资三期)向银行提供有吸引力的资金;4 APP(资产购买计划)将以每月200亿欧元的速度推进,并保持本息再投资直到开始加息后一段时间。

2、 2021Q1主动偏股公募基金持仓

公募基金对港股的配置比例进一步提升,头部重仓股中的港股继续增多一季度主动偏股类老基金净赎回规模扩大,消费、医药、科技类赎回较多2021Q1主动偏股公募基金平均仓位高位回落,仍处历史较高水平一季度对主板的配置比例继续回升,创业板和科创板配比下降大类行业,消费抱团尚存,金融和上游资源品配比继续提升;前期加仓的中游制造配比下降明显医药、公用事业等配比提升;TMT配比继续下降。

加仓受益于经济改善和涨价的上游资源品:化工、采掘&钢铁(碳中和)加仓银行,减仓非银金融(保险&券商):银行在经济复苏下的业绩改善预期+低估值加仓受益于地产后周期和出口的轻工制造、建材;加仓疫情后有望修复的旅游板块公募基金对TMT板块的偏好分化,其中电子多个高景气的细分板块增持比例居前,而计算机、通等主动减持;电气设备整体减仓,尤其光伏龙头继续遭明显卖出

3、2021Q1财政数据点评

财政收入同比高增长,主要因低基数影响,两年平均增速较4季度同比增速放缓。1季度一般公共预算收入同比增长24.2%,两年平均增长3.2%,低于4季度同比增速5.5%。其中,税收收入同比增长24.8%,两年平均增长2.1%;非税收入同比增长20.7%,两年平均增长9.9%。

增值税、消费税和企业所得税低于2019年同期。1季度,增值税同比增长23.9%,两年平均增速-2.7%;消费税同比增长18.5%,两年平均-0.4%;企业所得税同比增长12.7%,两年平均-0.9%。

个人所得税保持较快增长。个人所得税同比增长18.9%,两年平均增长11%。其中,3月份同比增长81.4%,主要因为去年低基数;但两年平均增速16.3%,也比1-2月份加快。

证券交易印花税大幅增长。证券交易印花税同比增长94.3%,两年平均增长48.9%。3月份同比增长107%;两年平均增速3.7%,较1-2月大幅回落。

三、好买观点

1、 股票型基金投资策略

股票观点:上周,上证指数上涨 1.39%,创业板指大涨 7.58%,医药、电新、食品饮料、电子成为了本周市场反弹的主要板块。以“茅指数”来看,本周大部分的“茅”都出现了明显反弹,成分股中的上涨家数也远高于下跌家数。成交量上,沪深两市日均成交额为7940.43 亿,成交额较前一周上升 14.95%,市场上行迹象明显。但相比年前两市的万亿成交量规模,当前市场成交量仍萎缩较多,投资者仍持有较强观望情绪。当前成交量水平或不足以支撑指数进一步大幅上行。但考虑 A 股此前的极端估值分化已经初步缓解、A 股投资者抛售压力降低、美债收益率短期难以上行,短期内市场指数也缺乏大幅下探的基础。流动性上,海外市场,疫情反复影响下投资者对于流动性提前收紧的担忧明显缓解,10年期美债利率4月最多时回撤18bps,国内市场上,国内流动性仍然呈现了相对宽松的格局,10年期国债利率下滑了12bps,DR007平均为2.06%,整体上,4月实际流动性状况明显好于大部分投资者的预期,同时预计4月底政治局会议对货币政策定调保持稳定,国内中性的宏观流动性环境仍将延续。基本面方面,宏观层面一季度的数据虽然不强,但整体韧性仍在,中观层面,截至4月25日,已披露一季报或快报的公司(包含金融)2021Q1净利润相比2020Q1和2019Q1分别提升61%和24%,已披露预告的公司(包含金融)相比2020Q1和2019Q1分别提升146%和39%。上市公司业绩仍处于较好的预期区间,未来等业绩全部出炉后,市场或有进一步正反馈。总体来说,目前市场正处于前期大幅波动后的企稳时期,不断改善的基本面形成市场逐步震荡向上的支撑力,风险点上仍需全球疫情对基本面的影响以及可能潜在的输入型通货膨胀压力。

2、债券型基金投资策略

上周中债总财富指数收于200.5484,较前周上涨0.19%;中债国债总财富指数收于197.9486较前周上涨0.16%,中债金融债总财富指数收于204.5913,较前周上涨0.22%;中债企业债总财富指数收于200.3389,较前周上涨0.19%;中债短融总财富指数收于184.4025,较前周上涨0.09%。(数据来源:Wind)

中债银行间固定利率国债到期收益率曲线显示,一年期国债收益率为2.39%,下行13.95个基点,十年期国债收益率为3.17%,上行0.88个基点;银行间一年期AAA级企业债收益率下行7.54个基点,银行间三年期AAA级企业债收益率下行0.66个基点,五年期AAA级企业债收益率下行6.32个基点,分别为2.93%、3.45%和3.67%;一年期AA级企业债收益率下行7.55个基点,三年期AA级企业债收益率下行2.65个基点,五年期AA级企业债收益率下行4.32个基点,分别为3.51%、4.18%和4.44%。(数据来源:Wind)

资金面:本周央行公开市场逆回购投放资金500亿元,逆回购到期回笼资金500亿元,而到期的561亿元TMLF在前周已对冲500亿元,本周实际净回笼资金为61亿元,公开市场7天逆回购利率继续维持2.2%不变。4月20日,据全国银行间同业拆借中心受权公布,2021年4月20日贷款市场报价利率(LPR)为:1年期LPR为3.85%,5年期以上LPR为4.65%。1年期和5年期以上LPR均与上期持平,这是继去年4月以来连续12个月保持不变。面对4月税期高峰,虽然近几日资金面出现边际收紧的迹象,然而,此前一些市场人士担心的局面并未上演,资金面韧性再次得到展现。市场人士分析,3月末财政支出补充了流动性的“池水”,在一定程度上消化了财政税收等因素影响,当前政府债券净融资额不高仍是关键所在。随着地方债发行继续加快,财政因素对资金面的影响可能进一步加大,央行已滚动开展两月有余的百亿元逆回购操作将发生变化。货币市场方面:4月23日,R001加权平均利率为1.9596%,较上周跌0.7个基点;R007加权平均利率为2.1141%,较上周跌5.36个基点;R014加权平均利率为2.3743%,较上周涨7.53个基点;R1M加权平均利率为2.6799%,较上周涨11.31个基点。4月23日,shibor隔夜为1.942%,较上周跌0.4个基点;shibor1周为2.139%,较上周跌6个基点;shibor2周为2.283%,较上周涨16.4个基点;shibor3月为2.6%,较上周跌0.1个基点。(数据来源:Wind)

经济面/政策面:近期,国家统计局公布数据显示,2021年1-3月,商品房销售面积36007万平方米,同比增长63.8%,商品房销售额38378亿元,同比增长88.5%。全国房地产开发投资27576亿元,同比增长25.6%。得益于居民购房需求的释放以及融资新政下房企整体加大了供货,市场呈现楚供需两旺的现象。尽管1-3月销售面积较2021年1-2月下降41.1个百分点,但相比2019年同期增长20.7%;销售金额较2021年1-2月下降44.9个百分点,较2019年同期增幅达到35.1%。从70个大中城市房价表现来看,仅有6个城市新建商品房住宅销售价格环比上月有所回落,2个城市持平,62个城市环比不同程度上升;二手住宅销售价格看,则有9个城市环比上月回落,3个城市持平,58个城市价格环比有所增长。具体来看,70个大中城市新房价格环比涨0.4%,较2月份回落0.1个百分点,一、二、三线城市环比分别上涨0.5%、0.3%和0.4%,分别变动0.1%、0%和0.1%个百分点;70个大中城市二手房价格环比涨0.4%,较2月份回落0.1个百分点,一、二、三线城市环比分别上涨1.0%、0.4%和0.3%,分别变动-0.1%、0%和0.1%个百分点。整体来看,新建住宅销售在供需推动下依然保持较快增长,价格表现较为平稳。但与此同时,随着土地供给和房地产贷款的集中管理力度加强,房地产企业拿地步伐或放缓,而在竣工、开工端的投入则有望提速,以加快现金流的回笼,应对融资端的收紧。(数据来源:Wind)

债市观点:本周央行公开市场为资金净回笼状态,但未出现此前市场普遍担忧的资金面趋紧,无论是逆回购操作利率还是LPR均维持不变,资金利率总体上甚至较前周有所回落。4月以来地方政府债发行规模较为有限,以及3月末财政支出对市场流动性的补充,或是资金面保持宽松的主要原因。5月份是缴税大月,地方债发行量预计也将上升,资金面或面临一定考验,但从当前央行的操作态度看,流动性大幅收紧的可能性较低。对于当前的债券市场而言,5月份将是年内重要的观察窗口。随着疫情基数效应的淡出和信用扩张的放缓,实体经济增速大概率将收敛至潜在增长水平。对于债市而言,基本面利空因素的影响在减弱,目前的通胀更多是全球供需错配造成的输入性通胀,压力主要来自大宗商品,而消费端物价水平则将保持温和上涨。不排除PPI走高会引发央行小幅收紧流动性,但总体而言通胀对货币政策的掣肘预计比较有限。后续中央政治局会议对于宏观政策的表述料不会发生明显变化,货币政策依然是稳健基调,同时强调要灵活精准、合理适度,政策出现转向的可能性较小。

3、QDII基金投资策略

不管从量还是价的角度,当前美国金融市场的流动性都依然处于非常宽裕的状态,并没有因近期长端美债利率上行而出现明显收紧。当然,从边际变化上,增速的进一步提升也并不现实,但由于美联储持续宽松的政策姿态,除非通胀大幅超出预期,这一宽松的环境可能会维持相当长时间。我们预计,四季度附近待就业市场基本修复后,可能是美联储边际传递减量信号的时间窗口。

免责条款:

本报告中的信息均来源于公开可获得资料,好买基金研究中心力求可靠,但对这些信息的准确性及完整性不做任何保证,获得报告的人士据此做出投资决策,应自行承担投资风险。本报告不对特定基金产品的价值和收益作出实质性判断和保证,亦不表明投资没有风险。本报告不构成针对个人的投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。客户应考虑本报告中的任何意见或建议是否符合其特定状况。本报告仅向特定客户及伙伴传送,任何引用、转载以及向第三方传播的行为请预先通知好买,并请在引用、转载以及向第三方传播中注明出处。