一、行情回顾

昨日,沪深两市双双收跌。截止收盘,上证综指收于3346.84点,跌1.53点,跌幅为0.05%;深成指收于10091.16点,跌41.25点,跌幅为0.41%;沪深300收于3860.11点,跌22.17点,跌幅为0.57%;创业板收于2005.26点,跌16.24点,跌幅为0.80%。两市成交10099.60亿元,较前一日交易量减少12.60%。小盘股强于大盘股。中证100下跌0.73%,中证2000上涨1.26%。

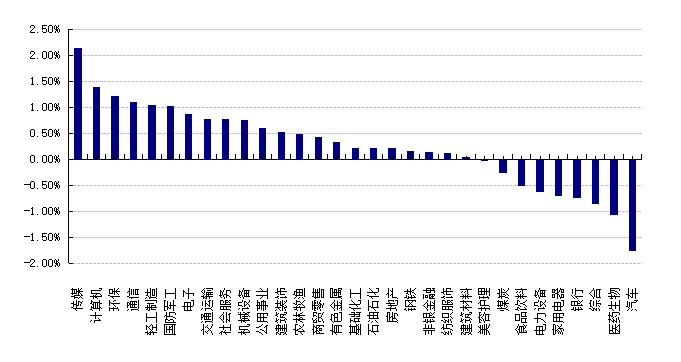

31个申万一级行业中有22个行业上涨。其中,传媒、计算机、环保表现居前,涨跌幅分别为2.14%、1.39%、1.22%,综合、医药生物、汽车表现居后,涨跌幅分别为-0.86%、-1.08%、-1.78%。沪市有1443只个数上涨,占比64.65%,深市有2082只个数上涨,占比71.64%。非ST个股中,84只个股涨停,2只个股跌停。股指期货主力合约涨跌不一,其中,2只期指好于现货指数。

数据来源:Wind 日期:2025/5/26

昨日,美股因公众假期休市;道琼斯欧洲50上涨1.00%。亚太主要市场涨跌不一,其中,恒生指数下跌1.35%,日经225指数上涨1.00%。

二、指数涨跌

数据来源:Wind 日期:2025/4/21

三、新闻

1. 医药主题基金回暖

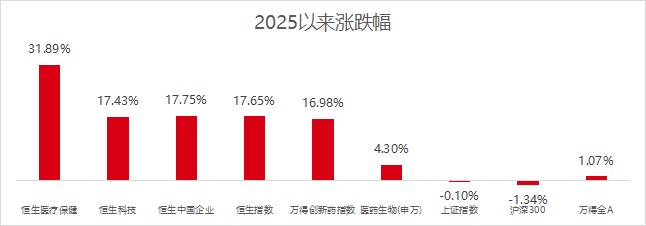

Wind数据显示,年初以来(截至5/23),恒生医疗保健指数(HSHCI.HI)上涨达到31.89%,远超同期恒生科技指数和恒生中国企业指数。A股市场中,万得创新药指数和申万医药生物一级行业指数分别上涨超过24%和10%,同样超过同期上证指数、沪深300、万得全A等主要指数表现。

数据来源:Wind,好买基金研究中心。时间区间:2024/12/31 – 2025/5/23

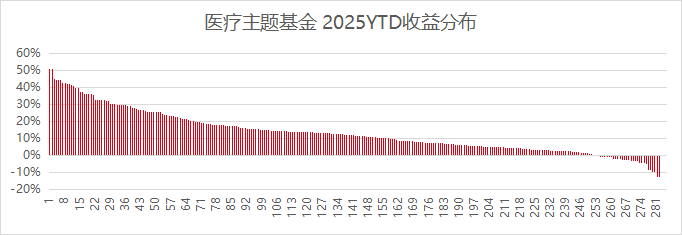

据统计,A股全市场282只医疗主题基金(A/C份额分开计算,下同)中,超251只基金实现年内业绩正收益,仅28只基金年内业绩处于水下。年内业绩涨幅超过20%的基金达到66只,超过10%的有155只,港股创新药带来的牛市行情正悄然蔓延向医药市场多个板块。

不过,目前市场上的医疗主题基金的业绩表现也呈现出显著的分化态势,首尾基金年内业绩相差超过60%,业绩分化的重要原因在于持仓标的不同,涨幅居前的基金重仓持有港股医药公司,业绩居后的基金仓位基本为A股公司。

数据来源:Wind,好买基金研究中心。时间区间:2024/12/31 – 2025/5/23

另外,在这轮医药牛市中,医药市场中的主动权益基金也明显跑赢被动指数基金,基金经理的主动选股能力再次得到市场的验证。从年内业绩排名来看,医药主题主动权益基金占据前110名,被动指数基金业绩排名集中在150名至250名区间。

点评:

市场回暖驱动因素

对于港股创新药此轮反弹的动因,政策支持与产业基本面改善是核心驱动力。

2024年以来创新药政策转向明确,从支付端(丙类目录“基本医保+商保”模式)到审批端(审评加速)、价格端(集采边际缓和)的全链条支持,推动市场预期从“悲观”转向“中性偏暖”。叠加板块估值自2021年以来累计下跌51.2%、处于历史低位,以及南向资金年内净买入超6000亿元、外资回流等流动性改善,形成估值修复合力。此外,AI 技术加速药物研发降本增效,创新药企收入增长与业绩扭亏的基本面拐点,进一步催化行情。

中国创新药已进入2.0时代,全球竞争力显著提升。国内医保谈判加速创新药放量,商保支付体系完善打开商业化天花板;海外层面,2025年中国BD项目占国际大药企合作比例超40%,成为全球早期创新药最大输出国,合作金额持续攀升。

投资机会展望

2025年医药板块有望受益于创新药发展。从产业趋势上,国内创新药尚处于发展期,海外市场均为增量市场。2025年一季度,中国创新药License-out交易快速增长。中国创新药全球竞争力不断提升存在两个外部环境的变化,一个是跨国药企正在经历严峻的专利悬崖周期;另一个正是通胀削减法案下的成本控制需要。海外大药企遭遇定价和成本压力时,或加强“价优质稳”中国创新药的市场吸引力。此外,近期关税政策缓和稳定了创新药出海的情绪。长期来看,随着产业政策和集采政策的不断优化,板块盈利和估值有望迎来双升。

从行业景气度来看,当前医药板块处于筑底复苏阶段,此前医药板块估值及资金持仓均处于低位。但医保控费边际缓和、医疗设备招投标回暖、宏观经济修复有望带动消费医疗需求复苏,CXO板块受益于地缘风险缓解等因素,医药板块有望筑底回升,后续如果出现一些基本面和政策面的积极变化,板块有希望呈现出相对比较强的上涨弹性。

2. 离岸人民币升破7.17元,1个多月内涨超2500个基点

5月26日,美元指数盘中跳水,跌约0.34%,上周累计下跌1.85%,创三周新低。同日,在岸、离岸人民币对美元汇率双双大涨,离岸人民币升破7.17元,创2024年12月以来新高。人民币对美元中间价也调升至4月2日以来最高。美元兑离岸人民币汇率1个多月内暴涨超2500个基点。市场对美国双赤字担忧加深,美联储谨慎言论也打压市场情绪。国内方面,中金外汇认为人民币汇率能从跨境资金管理提高中得到支撑。

图表:美元指数2025以来走势

数据来源:Wind,好买基金研究中心。时间区间:2024/12/31 – 2025/5/26

图表:美元兑离岸人民币2025以来走势

数据来源:Wind,好买基金研究中心。时间区间:2024/12/31 – 2025/5/26

自穆迪将美国信用评级从Aaa下调至Aa1以来,市场对美国的双赤字担忧或有加深,美元开启新一轮跌势。此外,美联储官员对经济前景和商业情绪的谨慎言论打压了市场情绪,目前市场预计政策暂停状态将延续至7月会议。

22日,共和党议员占多数的美国国会众议院以微弱优势通过一项大规模税收与支出法案。美国联邦预算问责委员会此前警告,该法案将大幅推高联邦债务。

23日,美国总统特朗普称,欧盟在贸易方面“很难打交道”,美欧之间的贸易磋商“毫无进展”。因此,他建议自6月1日起对进口自欧盟的商品征收50%关税。不过,美国总统特朗普于25日又表示,欧盟请求将关税谈判期限延长至7月9日,他已同意这一请求。

数据显示,货币期权交易员对美元今后一年间走势的看空情绪达到历史顶峰。德意志银行发起的一项调查发现,80%的投资者认为美国正走在不可持续的债务道路上。超过一半的人预计未来的危机将促使立法者削减赤字,而26%的人认为量化宽松是可能的解决方案。

国内方面,23日,中国人民银行、国家外汇局起草《关于境内企业境外上市资金管理有关问题的通知(征求意见稿)》。其中提出,境外上市募集资金、减持或转让股份等所得可以外币或人民币调回,相关资金均可使用资本项目结算账户汇出入;以人民币调回的,还可使用境内企业人民币银行结算账户;参与H股“全流通”的上市主体对境内股东的分红款在境内以人民币形式派发。

点评:

随着货币当局跨境资金管理水平的提高,人民币汇率亦能从中得到有益支撑。

此外,国家外汇管理局公布4月外汇收支数据显示,境内外汇供求基本平衡,跨境资金总体呈现净流入,外资配置人民币资产意愿持续向好。4月企业、个人等非银行部门跨境资金净流入173亿美元,其中,外资净增持境内债券109亿美元,4月下旬投资境内股票转为净买入。

人民币国际化方面,25日,中国人民银行行长潘功胜与印度尼西亚银行行长佩里·瓦吉约签署了《中国人民银行和印度尼西亚银行关于建立促进双边交易本币结算合作框架的谅解备忘录》。本次谅解备忘录将双方本币结算合作范围从经常账户和直接投资扩展至包括资本和金融账户的全部交易,在两国法律法规允许的范围内促进支付联结,进一步推动本币在双边交易和投资中的使用。

环球银行金融电信协会(Swift)统计显示,4月,在基于金额统计的全球支付货币排名中,人民币排名全球第五大最活跃货币的位置,占比3.5%。以欧元区以外的国际支付作为统计口径,人民币位列第六,占比2.38%。

目前,国内经济回升、信心提振、风险化解、科技赋能等积极因素还在进一步累积。此外,我国有超大规模市场、完备的产业体系、丰富的人才人力资源等优势条件,有长远规划、科学调控、上下协同的有效治理机制等诸多有利条件,这些都有利于为人民币汇率基本稳定提供支撑。